在全球化深入发展的今天,跨国交易和资金流动已成为企业及个人日常经济活动的重要组成部分。作为国际金融体系的重要基础设施,SWIFT/BIC代码在跨境资金转移过程中发挥着不可替代的作用。以新加坡渣打银行(STANDARD CHARTERED BANK (SINGAPORE) LIMITED)为例,其SWIFT/BIC代码SCBLSG22EQI的正确使用,直接关系到资金转移的时效性与安全性。

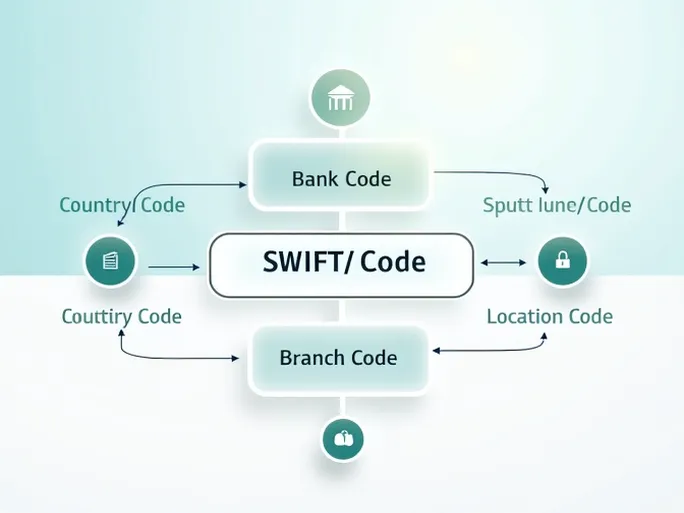

SWIFT/BIC代码的组成结构

SWIFT代码(环球银行金融电信协会代码)是国际标准化组织为全球金融机构制定的唯一识别码,由8至11位字符构成,具体分为四个部分:

- 银行代码(4位字母): 标识金融机构名称,如新加坡渣打银行的"SCBL"

- 国家代码(2位字母): 标注所在国家/地区,新加坡代码为"SG"

- 地点代码(2位字符): 指向具体城市或区域,新加坡渣打银行为"22"

- 分支代码(3位字母,可选): 标识特定分支机构,总部常用"XXX"表示

代码SCBLSG22EQI的解析

针对新加坡渣打银行的SWIFT/BIC代码SCBLSG22EQI,其结构可分解为:

- SCBL: 银行专属标识,确保全球唯一性

- SG: 明确指向新加坡这一国际金融中心

- 22: 代表银行在新加坡的具体位置

- EQI: 特定分支机构的识别代码

正确使用SWIFT代码的重要性

国际汇款过程中,SWIFT代码的准确性直接影响资金转移效率:

- 时效保障: 错误代码可能导致3-5个工作日的处理延迟

- 风险控制: 精确的代码可降低资金误转的法律风险

- 资金追踪: 标准化编码体系便于跨境资金流向监控

国际汇款的安全操作建议

为确保跨境资金转移安全高效,建议采取以下措施:

- 通过银行官网或权威金融数据平台核实SWIFT代码

- 汇款前双重确认收款方账户名称与SWIFT代码的匹配性

- 完整保存电子回单等交易凭证至少180天

- 启用银行提供的交易通知服务,实时监控资金状态

作为国际金融体系的重要基础设施,SWIFT/BIC代码的规范使用不仅关系到单个汇款业务的成败,更是维护全球金融交易秩序的基础保障。对于频繁开展国际业务的企业和个人而言,深入理解并正确应用这一编码体系,是提升跨境资金管理能力的必要前提。